Obowiązki spółki prowadzącej działalność gospodarczą w USA

Dynamiczny rynek USA i sytuacja polityczna w Europie przyciąga wiele europejskich podmiotów. Europejskie firmy widzą olbrzymi potencjał na sprzedaż produktów i usług na rynku Stanów Zjednoczonych. Polscy producenci widzą olbrzymie możliwości prowadzenia sprzedaży internetowej poprzez wykorzystanie kanału amazon.com lub własnego sklepy internetowego. Europejskie firmy decydują sie na prowadzenie działalności gospodarczej w USA bezpośrednio z Europy lub przy użyciu lokalnej spółki zarejestrowanej w USA. Każda z form prowadzenia działalności gospodarczej w USA musi być zgodna z prawem amerykańskim, włącznie z wymogami prawa podatkowego w USA. Brak wiedzy o rynku USA może być kosztownym błędem- niezłożenie jednej formy podatkowej może zakończyć się karą w wysokości 25 tysięcy dolarów.

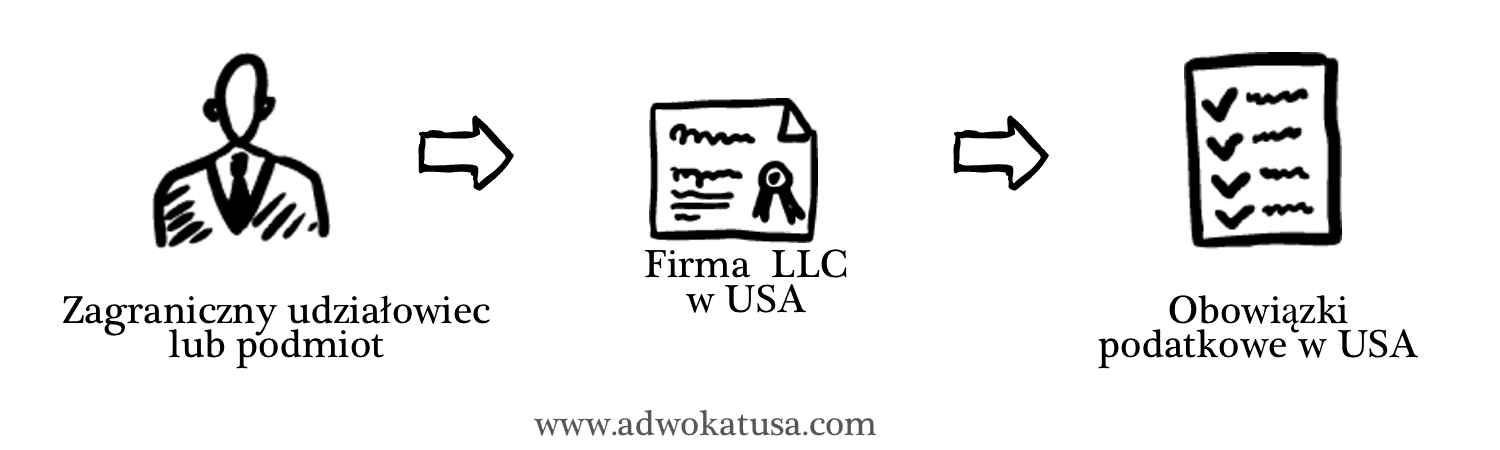

Amerykańskie prawo podatkowe narzuca na każdy biznes z zagranicznym udziałowcem obowiązek składania zeznań podatkowych i dostarczania do Amerykańskiego Urzędu Podatkowego pewnych informacji o prowadzonej działalności gospodarczej na terenie Stanów Zjednoczonych. W celu zrozumienia obowiązków sprawozdawczych firm działających w USA trzeba przedstawić formy prawne które mogą być użyte przez zagraniczne firmy i zagranicznych udziałowców do prowadzenia działalności gospodarczej w Stanach Zjednoczonych.

Formy prawne w USA

Najbardziej popularna forma prawna używana przez podmioty zagraniczne na rynku amerykańskim to spółka z ograniczoną odpowiedzialnością. Spółka typu LLC jest zobowiązana do składania deklaracji podatkowych w Amerykańskim Urzędzie Podatkowym. Jedną z takich deklaracji podatkowych jest formularz podatkowy 5472. Formularz 5472 przedstawia informacje o zagranicznym udziałowcu, a także pewne transakcje podlegające zgłoszeniu.

Amerykańskie prawo podatkowe traktuje spółke LLC z jednym akcjonariuszem jako podmiot zignorowany, tzw. „disregarded entity„. Zgodnie ze starymi przepisami podatkowymi w USA spółka typu LLC nie posiadała obowiązku składania formularza 5472. Od 2018 roku, najnowsze przepisy i interpretacje podatkowe zobowiązują spółkę LLC, do corocznego składania formularza 5472.

Formularz 5472

Formularz podatkowy 5472 wymaga przedstawienia informacji o zagranicznym udziałowcu w amerykańskiej spółce, danych adresowych, obywatelstwa podatkowego, opisania głównej działalności gospodarczej oraz przedstawienia charakteru i transakcji podlegających zgłoszeniu w USA. Niestety ustalenie, czy specyficzna transakcja biznesowa wpada w definicje „reportable transaction” nie jest łatwą decyzją i wymaga indywidualnej interpretacji. Na przykład pożyczka udzielona spółce w Stanach Zjednoczonych jest uważana za transakcję podlegająca zgłoszeniu na Formie 5472. Za ogólna zasadę można przyjąć, iż transakcje podlegające zgłoszeniu będą związane z przepływem kapitału, urządzeń generujących dochód lub majątku pomiędzy firmą w USA a jej zagranicznym udziałowcem, z wyjątkiem płatności dywidendy. W przypadku podmiotu generującego dochód z rynku USA, formularz 5472 jest składany razem z federalnym rozliczeniem podatkowym. W przypadku kiedy podmiot działający w Stanach Zjednoczonych uzyska zgodę na przedłużenie okresu rozliczeniowego, forma 5472 będzie dołączona do opóźnionego rozliczenia podatkowego.

Kary podatkowe w USA

Kary, które nalicza Amerykański Urząd Podatkowy, IRS, za nie złożenie formularza 5472 są odrębne od zobowiązań podatkowych firmy prowadzącej działalność gospodarczą w USA. W wybranych okolicznościach kary za nie dostarczenie Formularza 5472 mogą być znacznie większe od samego podatku dochodowego w USA. W przypadku nie złożenia formularza 5472 lub wysłanie niepoprawnie wypełnionego formularza 5472 Amerykański Urząd Podatkowy ma prawo nałożyć karę w wysokości 25,000 dolarów za każdy rok podatkowy, kiedy taka forma miała być dostarczona. Co więcej, w przypadku, gdy podmiot w USA nie dostarczy do IRS wymaganych informacji, lub nie złoży formy 5472 w przeciągu 90 dni od otrzymania powiadomienia od Amerykańskiego Urzędu Podatkowego, amerykański IRS może nałożyć dodatkową karę w wysokości 25,000 dolarów. Amerykańskie prawo podatkowe nie zezwala na wnoszenie odwołań w przypadkach związanych z niezłożeniem Formularza 5472! Dlatego zachęcamy zagraniczne podmioty i europejskich przedsiębiorców prowadzących działalność gospodarczą w Stanach Zjednoczonych, aby konsultowali swoje obowiązki podatkowe w USA wraz z lokalnymi doradcami podatkowymi w USA w celu upewnienie się, że ich działalność gospodarcza w USA jest prowadzona zgodnie z prawem amerykańskim.

Dodatkowe obowiązki sprawozdawcze w USA w 2024 roku

Od 1 Stycznia 2024 weszła nowa ustawa, której głównym celem jest ustalenie beneficjentów rzeczywistych w podmiotach prowadzących działalność gospodarczą w USA lub generujących dochód z rynku amerykańskiego. Udziałowcy w takich spółkach posiadają pewne obowiązki sprawozdawcze w USA. W przypadku nie zgłoszenia wymaganych informacji, beneficjent rzeczywisty może być ukarany karą w wysokości 500 dolarów dziennie. Dowiedz się więcej.

Powyższy artykuł został przygotowany przez Simona Filipa i Jacka Cieszyńskiego i ma służyć wyłącznie do celów informacyjnych. Żaden z autorów artykułu nie jest doradcą podatkowym czytelników tego artykułu. Wszystkie konsultacje dotyczące poruszonego tematu powinny być przeprowadzona z Twoim doradcą podatkowym, którym nie jest Kancelaria Cieszynski Law Group LLC.